- Tworzenie rezerw

- Elementy rachunkowości podatkowej

- Przeniesienie podstawy opodatkowania

- Przykłady

- Korzyści

- Zalecenia

Cechą tego podatku jest brak minimalnej stałej kwoty płatnej i szerokie możliwości zmiany warunków korzystania z wydatków.

Część przychodów podlega księgowaniu bez zmiany kwoty faktycznie otrzymanych przychodów, kwota wydatków może podlegać optymalizacji i planowaniu podatkowemu.

Określ możliwości optymalizacji podatku dochodowego, możesz dokonać inwentaryzacji całej listy kosztów.

Początek procedury optymalizacji musi rozpoczynać się od polityki rachunkowości. Opracowanie strategii księgowej dla podatku dochodowego jest określane przez zasady rachunkowości.

Różnorodność opcji księgowania kosztów pozwala wybrać najlepsze rozwiązanie i ustalić wybór zasad rachunkowości dla celów podatkowych.

Zwróć uwagę na potrzebę i rozwój zasad rachunkowości. Podstawą opodatkowania są czasem dane księgowe, na przykład przy obliczaniu wynagrodzeń lub amortyzacji.

Ogólnie przyjęte metody obniżania podstawy opodatkowania podatkiem dochodowym to:

- Tworzenie rezerw.

- Wykorzystanie ulg podatkowych o obniżonej lub „0” stawce w obecności warunków umożliwiających korzystanie z korzyści.

- Wykorzystanie rat podatkowych przy płaceniu podatku.

- Zastosowanie strat z lat ubiegłych przy obliczaniu podstawy opodatkowania zysku.

Dostępne metody zmniejszania podstawy opodatkowania to szerokie możliwości przewidziane w przepisach dotyczących zarządzania nieruchomościami.

Optymalizacja podatku dochodowego w budownictwie na etapie budowy obiektów.

Budując kompleks nieruchomości, istnieje wiele sposobów na zmianę kosztów poprzez odpisywanie materiałów i usług poprzez amortyzację lub koszty bezpośrednie .

Jako optymalizację zastosuj:

- Tworzenie kompleksów nieruchomości o różnych okresach zwrotu. Na przykład, w obecności budynku, możliwe jest wyodrębnienie oddzielnych złożonych systemów inżynieryjnych z wyższą stopą zwrotu.

- Wykorzystanie premii amortyzacyjnej, która pozwala na odpisanie od 10 do 30% całkowitej wartości nieruchomości, w zależności od przypisania nieruchomości do konkretnej grupy amortyzacji.

Wykorzystanie składek amortyzacyjnych w księgowaniu wydatków jest określane metodą księgowania dochodów i wydatków wybraną w organizacji.

Przy zastosowaniu metody memoriałowej odpis jest dokonywany po zarejestrowaniu składnika aktywów na rachunku za pomocą aktu OC-1, metoda gotówkowa umożliwia odpisanie kwoty ryczałtowej po pełnej płatności wartości OS.

Tworzenie rezerw

Alokacja kosztów w ciągu roku w celu stworzenia warunków dla jednolitego naliczania podatku dochodowego jest regulowana przez tworzenie rezerw.

Wideo: podatek dochodowy - optymalizacja!

Możliwość tworzenia rezerw - optymalizacja podatkowa firmy musi zostać zatwierdzona przez politykę rachunkowości.

Organizacja może zostać utworzona rezerwy:

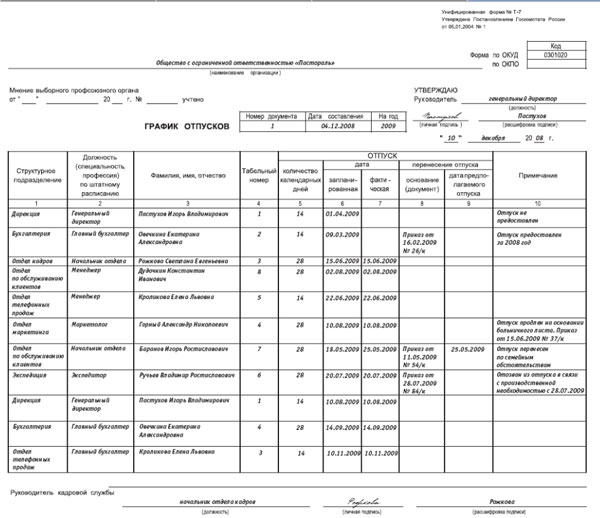

- na nadchodzące święta. Potwierdzony zatwierdzonym harmonogramem wakacji;

- za naprawę środków trwałych i naprawę gwarancyjną. Podczas tworzenia rezerwy dokonuje się obliczenia referencyjnego, aby potwierdzić ważność utworzenia funduszu;

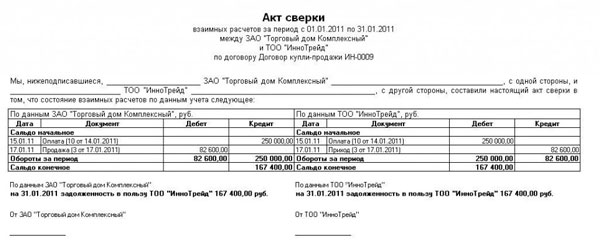

- na wątpliwych długach. Aby utworzyć fundusz, musisz go mieć akty pojednania , decyzje organów sądowych w sprawie dostępności wierzytelności w organizacji;

- nadchodzące koszty opieki społecznej dla osób niepełnosprawnych. Konieczne jest posiadanie osób niepełnosprawnych w personelu, co potwierdzają dokumenty pracowników.

Zdjęcie: akt pojednania (próbka)

Zdjęcie: rozkład wakacji (przykład)

Rezerwy tworzone są na początku roku, saldo niewykorzystanych środków nie jest przenoszone na nowy okres podatkowy.

Elementy rachunkowości podatkowej

Rachunkowość podatkowa jest obowiązkowa przy obliczaniu podatku dochodowego. Wszystkie komponenty analityczne są rejestrowane w rejestrach podatkowych z wykorzystaniem elementów rachunkowości podatkowej.

W trakcie rozliczania podatków stosowane są:

- Tematy rachunkowości. Podatnicy są organizacjami na podstawie OSNO.

- Przedmioty rachunkowości podatkowej. Przedmiotem są główne i nieprzedstawione przychody z działalności gospodarczej.

- Podstawa podatkowa. Oblicz zysk, obliczony jako różnica między przychodem a wydatkami.

- Kolejność rachunku. Ustalane są podstawy rejestracji dokumentów księgowych. Zasada racjonalności jest przestrzegana, co jest udokumentowane.

- Ulgi podatkowe. Pozycje niepodlegające opodatkowaniu, takie jak fundusze celowe, są wyłączone.

- Stawka podatku. Podatek jest ustalany przez pomnożenie podstawy i stawki - 20% z późniejszym podziałem według budżetów. Budżet federalny odliczył 2% w budżecie podmiotów federacji - 18% podatku.

- Okres naliczania. Okres podatkowy to rok kalendarzowy.

- Procedura płatności podatku. Oprócz płatności rocznej dokonywane są zaliczki.

Rachunkowość wszystkich elementów ma na celu stworzenie podstaw prawnych do rozliczenia podatkowego.

Przeniesienie podstawy opodatkowania

W celu optymalizacji rachunkowości podatkowej stosuje się przeniesienie podstawy opodatkowania do kolejnych okresów.

Jeśli do końca bieżącego roku otrzymasz stratę, kwota ta może zostać uwzględniona przy zmniejszaniu podstawy opodatkowania przez 10 lat.

Wadą transferu strat może być brak powodu do złożenia wniosku w związku z otrzymaniem nowych strat przez przedsiębiorstwo.

Drugą opcją przeniesienia podstawy opodatkowania jest możliwość zastosowania różnic przejściowych zgodnie z PBU 18/02 które można przenieść na kolejne okresy podatkowe.

W trakcie uzyskiwania strat w przypadku zaliczek uzyskuje się nadpłatę podatku dochodowego.

Pojawienie się organizacji należności z tytułu podatku dochodowego (nadpłata odzwierciedlona w osobista karta podatkowa ) podlega zwrotowi kosztów organizacji na konto bankowe w banku lub kredyt na zapłatę innego podatku.

Przesunięcie nadpłaty dokonywane jest tylko w ramach jednego budżetu, na przykład budżetu federalnego.

Działania inspekcji podatkowej w zakresie przepływu środków są dokonywane na podstawie i po otrzymaniu od przedsiębiorstwa oświadczenia .

Podatnik może dysponować środkami w ciągu 3 lat przed terminem przedawnienia.

Sensowne jest, aby organizacje budżetowe zwracały nadpłatę na konto tylko w ciągu roku podatkowego, a nadpłaty w poprzednich latach podlegają zwrotowi do budżetu.

Firmy, które otrzymują stabilne zyski podlegające opodatkowaniu, często uciekają się do uzasadnionego sposobu na zmniejszenie zysków.

Część aktywów przedsiębiorstwa generujących dochód jest przenoszona do oddzielnych organizacji. Firmy te zostają przeniesione do specjalnego systemu podatkowego.

Założyciel jest w stanie:

- Zmniejszyć obciążenie podatkiem dochodowym od podstawowych dochodów poprzez zmniejszenie kwoty dochodu podlegającego opodatkowaniu.

- Aby zwiększyć część wydatków przedsiębiorstwa za pomocą DOS, za pomocą zaakceptowania rozliczania wydatków od organizacji z uproszczonym systemem podatkowym, na przykład przez wynajęcie pokoju lub transportu

Udane połączenie firm o różnych systemach podatkowych pozwala uzyskać minimalną kwotę podatku dochodowego.

Podatnicy, oprócz swojej podstawowej działalności, otrzymują koszty operacyjne w przypadku sprzedaży nieruchomości. Podatnik musi wziąć pod uwagę koszty poniesione w trakcie operacji.

Konieczne jest odzyskanie kwoty amortyzacji uwzględnionej w wydatkach i zapłacenie podatku dochodowego od różnicy w otrzymanym dochodzie i wartości rezydualnej nieruchomości.

Optymalizacja podatku dochodowego może być dokonana poprzez przeniesienie nieruchomości jako udział w kapitale zakładowym innej spółki LLC.

Założyciel nowej firmy, jest kupującym, likwiduje firmę z wycofaniem nieruchomości. Firma sprzedająca otrzymuje środki na zwrot udziału (w kategoriach pieniężnych), zysk niepodlegający opodatkowaniu.

Przykłady

W celu właściwego planowania podatkowego należy dokładnie monitorować warunki. kontrakty (dostawa) .

Zwróć szczególną uwagę na dodatkowe warunki nakładania sankcji. Stanowisko inspektoratu podatkowego sprowadza się do konieczności określenia w jednej z klauzul umowy stosowania grzywien za naruszenie terminu dostawy.

Jeśli nie ma ograniczeń czasowych, Inspektorat Federalnej Służby Podatkowej może złożyć dostawę jako nielegalny obieg pieniędzy.

Istnieją dwie możliwości sporządzenia umowy:

- warunek wydania sankcji w określonym okresie naruszenia umowy;

- warunek naliczania sankcji na wniosek kupującego lub dostawcy.

W drugim wariancie przykładu możliwe jest nie nakładanie sankcji, ale spełnienie warunku IFTS.

Korzyści

Zaletami optymalizacji podatkowej jest możliwość obniżenia podatku dochodowego i wykorzystania wolnych środków na rozwój biznesu.

Równomierny rozkład podatku należnego między okresami sprawozdawczymi pozwoli Ci zaplanować koszty płacenia podatków. Regulacje można również wprowadzić za pomocą zasad rachunkowości firmy.

Zalecenia

Działania firm mają na celu osiągnięcie zysku, dlatego pożądane jest, nawet przy wszystkich możliwościach optymalizacji, aby nie wykazywać strat przez długi okres.

Wyniki przedsiębiorstw są często analizowane, na przykład przy ubieganiu się o pożyczki.

Wideo: „Podatek od zysku. Sposoby optymalizacji

Straty firm nie pozwolą na uzyskanie korzystnej umowy lub dużych inwestycji.

Zdolność do różnicowania zysków i wykorzystywania sposobów optymalizacji, do przeniesienia kwoty części wydatków na przyszłe okresy, powinna być wykorzystana do zapłacenia niewielkiej kwoty podatków, bez doprowadzania wskaźników do wartości ujemnej.

Товаров:

Товаров: